Отчет по договору возмездного оказания услуг. Отчет об оказанных услугах. Дублирование функций сотрудников

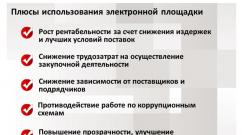

Многие организации в своей деятельности прибегают к помощи сторонних специалистов, которые оказывают консультационные и информационные услуги в области права, бухгалтерского учета и аудита, по вопросам коммерческой деятельности и управления предприятием, в области инженерных изысканий и предоставления технических консультаций и т.д.

Расходы на оплату таких услуг всегда пользовались повышенным вниманием со стороны налоговых органов. Нематериальный характер этих услуг может вызвать подозрение в самом факте их оказания. Нередко претензии налоговиков весьма обоснованны - некоторые организации используют данные виды услуг как способ налоговой "оптимизации", завышая расходы на них.

На что обращают внимание налоговые инспекторы, проверяя расходы на информационные (консультационные) услуги? Какие документы помогут подтвердить фактическое оказание услуг и их соответствие требованиям, установленным в ст. 252 НК РФ?

Общие положения

К договорам оказания консультационных и информационных услуг применяются правила гл. 39 "Возмездное оказание услуг" ГК РФ. Согласно п. 1 ст. 779 ГК РФ по этим договорам исполнитель обязуется по заданию заказчика оказать услуги (совершить определенные действия или осуществить определенную деятельность), а заказчик - оплатить эти услуги.

В налоговом учете вышеназванные расходы относятся к прочим в соответствии с пп. 14 (юридические и информационные услуги) и пп. 15 п. 1 ст. 264 НК РФ (консультационные и иные аналогичные услуги).

Какие претензии у налоговых инспекторов могут возникнуть при проверке данных расходов? Это и отсутствие связи между расходами и видом деятельности налогоплательщика, и наличие в штате специалистов, должностные обязанности которых схожи с видом оказываемых услуг. Проверяющих могут не устроить документы, подтверждающие факт оказания услуг. На примерах из арбитражной практики рассмотрим спорные моменты, возникающие между налогоплательщиками и налоговиками, связанные с отражением в налоговом учете расходов на оплату информационных и консультационных услуг.

Связь расходов с хозяйственной деятельностью и их необходимость

Одной из причин, по которым налоговые органы не принимают в уменьшение облагаемой базы по налогу на прибыль расходы, связанные с оплатой информационных и консультационных услуг, является отсутствие (по мнению проверяющих) необходимости в этих услугах, а также связи между услугами и хозяйственной деятельностью налогоплательщика.

Например, в Постановлении Девятого арбитражного апелляционного суда от 23.03.2010 N 09АП-3276/2010-АК рассматривалась следующая ситуация. Общество осуществляет деятельность, связанную с выполнением работ по монтажу, ремонту, техническому обслуживанию промышленного оборудования, и заключает договоры с различными организациями, в том числе с теми, с которыми ранее у него отсутствовали какие-либо отношения. Учитывая, что ведение предпринимательской деятельности обусловлено определенными рисками и напрямую зависит от добросовестности контрагентов, общество осуществляет сбор информации об организациях, с которыми рассчитывает иметь договорные отношения.

Служба собственной безопасности у общества отсутствует, в связи с чем оно не имеет возможности самостоятельно осуществлять сбор информации о благонадежности предполагаемых контрагентов. Для получения максимально полного представления о потенциальном партнере, его финансовом состоянии и деловой репутации общество заключило договор на оказание информационных услуг в области экономической безопасности, согласно которому исполнитель обязуется оказывать обществу услуги, связанные с предоставлением информации о юридических лицах, изучением рынка, сбором информации для деловых переговоров, выявлением некредитоспособных или ненадежных партнеров. В материалы дела представлены ежемесячные акты и отчеты об оказанных услугах, из которых усматривается, какие конкретно услуги оказаны.

По мнению налоговой инспекции, у общества отсутствуют документы, подтверждающие необходимость данных информационных услуг. Однако суд отклонил жалобу налоговиков, отметив, что оказанные услуги использовались обществом с целью снижения финансовых рисков от сотрудничества с недобросовестными клиентами и минимизации рисков неплатежей еще на стадии заключения сделки. На основании полученной информации общество осуществляет процесс управления деятельностью. Суд постановил: услуги необходимы для осуществления производственной деятельности, в связи с этим расходы на их оплату являются экономически обоснованными.

Приведем пример, когда судьи отклонили довод налоговой инспекции об экономической необоснованности расходов на оплату информационных (консультационных) услуг в связи с отсутствием непосредственной взаимосвязи этих расходов с производственной деятельностью организации.

В деле, которое рассматривал ФАС МО в Постановлении от 17.11.2009 N КА-А40/12141/09, предметом спора между налоговиками и организацией явилось отнесение последней в состав прочих расходов затрат на консультационные услуги по вопросам экономической целесообразности проекта алюминиевого завода.

Суд принял во внимание тот факт, что организацией был открыт новый проект и учреждено ЗАО "Алюминиевый завод". В рамках названного проекта было начато строительство алюминиевого завода. Соответствующие инвестиционные решения организация приняла на основании предоставленных консультантами аналитических данных.

Дублирование функций сотрудников

Нередко организации привлекают третьих лиц для оказания информационных (консультационных) услуг, имея при этом в штате специалистов, выполняющих, на первый взгляд, аналогичные функции. Например, организация при наличии собственной юридической службы привлекает юридические фирмы и адвокатов для представления интересов в судах и госорганах, проведения правовых экспертиз документов и анализа ситуаций, подготовки заключений и участия на стадии исполнительного производства.

Зачастую налоговые инспекторы именно по этой причине при проверке расходов, связанных с оплатой информационных (консультационных) услуг, не принимают их для целей налогообложения.

В последнее время судебная практика по данному вопросу складывается в основном в пользу организаций. Например, Президиум ВАС в Постановлении от 18.03.2008 N 14616/07 указал, что признание таких расходов экономически оправданными не зависит от того, есть или нет в составе организации структурные подразделения, которые решают аналогичные задачи. Подобные выводы содержатся и в постановлениях ФАС МО от 23.07.2009 N КА-А40/7049-09, от 05.05.2009 N КА-А40/3335-09, ФАС ЦО от 26.06.2009 N А35-991/08-С21, ФАС ПО от 26.01.2009 N А55-9610/2008. Судьи ФАС ЗСО в Постановлении от 25.01.2010 N А27-7155/2009 отклонили довод налогового органа, по мнению которого, расходы на услуги сторонней организации экономически не оправданы, так как в штате у налогоплательщика имеются аналогичные специалисты. Суд указал, что данное обстоятельство не лишает налогоплательщика права на привлечение на основе договорных отношений соответствующих специалистов.

Полезный совет. Наличие положительной арбитражной практики по данному вопросу не говорит о том, что организация, прибегающая к услугам сторонних специалистов при наличии своих, выиграет спор с налоговиками в любом случае. Во избежание претензий со стороны налоговых органов рекомендуем налогоплательщику заранее запастись аргументами, которые послужат обоснованием, почему тот привлекает третьих лиц для оказания информационных (консультационных) услуг, имея собственные службы, выполняющие аналогичные функции. Доводы могут быть следующими: должностные обязанности сотрудников не совпадают с перечнем оказываемых услуг, сотрудники не имеют достаточной квалификации или не справляются с объемом работы.

Например, ФАС МО в Постановлении от 02.04.2010 N КА-А40/2846-10 рассматривал следующую ситуацию. По мнению налогового органа, организация неправомерно учитывала в составе расходов, уменьшающих налоговую базу для исчисления налога на прибыль, затраты по договору на оказание консультационных и информационных услуг экономико-правового характера ЗАО "ЦЭЭ "Налоги и финансовое право". Налоговый орган полагает, что спорные затраты являются экономически необоснованными, поскольку у налогоплательщика в проверяемом периоде имелся свой штат юристов, а услуги, оказанные сторонней организацией, аналогичны функциям, возложенным на этих юристов.

Налогоплательщик смог доказать, что в проверяемый период у него отсутствовали специалисты, участвующие в спорах по вопросам налогообложения, представив должностные инструкции и положения о структурном подразделении. Согласно этим документам у сотрудников юридического отдела не было обязанностей по представлению интересов общества по налоговым спорам, и поэтому общество для участия в арбитражном суде по налоговому спору заключило договор с ЗАО "ЦЭЭ "Налоги и финансовое право" на представление его интересов.

Суд пришел к выводу, что функции, осуществляемые сотрудниками налогоплательщика и сторонней организацией, не совпадают.

Этот же ФАС МО в Постановлении от 24.09.2009 N КА-А40/8211-09-2 поддержал налогоплательщика, указав, что у того не имелось в штате достаточно квалифицированных специалистов для выполнения поставленных задач, в связи с чем признал расходы по договору со сторонней организацией экономически обоснованными.

Такой аргумент приводится и в случаях, когда организация привлекает консалтинговые компании для составления бухгалтерской отчетности по международным стандартам. Например, Девятый арбитражный апелляционный суд в Постановлении от 18.03.2010 N 09АП-3301/2010-АК признал несостоятельным довод налоговой инспекции о том, что в организации предусмотрены штатные единицы, в чьих должностных инструкциях прописаны работы, выполнение которых осуществляла компания Expert Terminal Services Limited. Организация представила штатное расписание и должностные инструкции работников, подтверждающие, что у нее отсутствовали квалифицированные специалисты, способные оказывать услуги, схожие с услугами экспертной компании. Суд также не принял довод налогового органа о наличии компьютерной программы, позволяющей формировать финансовые отчеты, сопоставимые с отчетами по консультационным услугам, в связи с тем, что данная программа использовалась для ведения бухгалтерского и налогового учета в соответствии с законодательством РФ.

В арбитражной практике имеются примеры, когда судьи признают обоснованными расходы на консультационные (информационные) услуги, если сотрудники не могли справиться с увеличившимся объемом работ, а расширение штата было нецелесообразно (см. Постановление ФАС ПО от 29.11.2007 N А55-3597/07).

Документальное подтверждение

Учитывая, что в силу положений ст. 252 НК РФ расходами признаются обоснованные и документально подтвержденные затраты, осуществленные (понесенные) налогоплательщиком, при уменьшении налогооблагаемой базы на сумму произведенных расходов организация обязана доказать обоснованность затрат, а также подтвердить их документально. Если затраты понесены в связи с оплатой информационных (консультационных) услуг по договору, налогоплательщик должен не только представить документы, свидетельствующие об оплате данных услуг, но и доказать факт их реального оказания, в том числе представить документы, свидетельствующие о выполнении исполнителем конкретных видов услуг, и результат выполнения каждой услуги в виде отчета, заключения и т.д.

Налоговым законодательством не установлен перечень первичных документов, подлежащих оформлению при совершении тех или иных операций. Условием для включения затрат в расходы является возможность на основании имеющихся документов сделать вывод о том, что расходы фактически произведены и направлены на получение дохода (Постановление Девятого арбитражного апелляционного суда от 18.03.2010 N 09АП-3301/2010-АК).

В каких случаях судьи встают на сторону налоговых органов, признавая, что документы, подтверждающие факт оказания информационных (консультационных) услуг, не оформлены должным образом? Если отсутствуют документы, подтверждающие реальность оказанных услуг. Представленные акты выполненных услуг, подписанные сторонами договора, не раскрывают содержание оказанных услуг. Отчет об оказании услуг не детализирован, не содержит данных о фактически оказанных услугах, их объеме и характере, сроках выполнения и результатах проведенных работ (см. Постановление ФАС ПО от 04.05.2010 N А55-12359/2009). Информация, содержащаяся в отчетах, основана на примере других организаций с применением общетеоретических знаний, не относящихся непосредственно к производственной деятельности самого налогоплательщика (Постановление ФАС ЗСО от 28.08.2007 N Ф04-5734/2007(37452-А03-15)). Отчет представляет собой общее описание текущего состояния рынка товаров и отдельных экономических категорий отдельной сферы экономики России, не содержит рекомендаций, выработанных конкретно для налогоплательщика (Постановление ФАС ВСО от 22.02.2007 N А19-1558/06-52-Ф02-427/07-С1).

В Постановлении ФАС ПО от 16.09.2008 N А72-1944/08*(1) рассмотрен случай, наглядно демонстрирующий, как не следует оформлять документы при заключении договоров на консультационно-информационные услуги. Налогоплательщик заключил договоры на предоставление ему следующих услуг: оказание помощи в оформлении документов на опасные грузы различных классов, в получении лицензии и других необходимых для деятельности налогоплательщика нормативных документов; консультирование при таможенном оформлении грузов; оказание помощи в ведении бухгалтерской отчетности; юридическое сопровождение деятельности налогоплательщика, в том числе по законодательству иностранных государств. Согласно пояснениям налогоплательщика услуги оказывались посредством телефонной связи (?!), однако распечаток телефонных звонков не было представлено. В актах выполненных работ в графе "Наименование работ (услуг)" отражено: "Оказаны комплексные услуги по договору".

Суд установил, что затраты на информационно-консультационные услуги документально не подтверждены первичными документами, поскольку в актах выполненных работ говорится лишь об оказании комплекса услуг и проставлена сумма, подлежащая уплате исполнителю. Из содержания данных актов нельзя определить, какую конкретно работу выполнил исполнитель для заказчика. Содержание актов не позволяет установить характер оказанных заявителю услуг, а также то, в каком объеме и с какой целью услуги были оказаны, а следовательно, оценить, были ли результаты этих услуг использованы в дальнейшем в деятельности общества.

Таким образом, оформление представленных организацией документов не соответствует положениям ст. 9 Закона о бухгалтерском учете*(2), так как в них не раскрыто содержание хозяйственной операции.

Налогоплательщик ссылался на отчеты исполнителей по предоставлению информационных консультаций. Однако данные отчеты в основном носят статистический характер, в них указано, что исполнителем даны консультации по налоговому законодательству - общие принципы формирования налоговой базы, организация минимально необходимого раздельного налогового учета, формирование доходной и расходной частей налоговой базы, исполнение обязанностей по удержанию налога, общий порядок заполнения налоговой декларации, порядок заполнения отдельных листов налоговой декларации и т.д.

В представленных документах отсутствуют данные о формировании цены и определении стоимости по видам конкретных оказанных услуг, не отражен факт исполнения обязательств по количественным, качественным и ценовым показателям. Информация, содержащаяся в отчетах, основана на общетеоретических знаниях, не относящихся непосредственно к деятельности самой организации. Каких-либо документов, подтверждающих направленность консультационных услуг на достижение конкретных целей в деятельности организации, не представлено.

Полезный совет. В рамках договора на оказание консультационных (информационных) услуг должны быть оформлены документы, подтверждающие реальность их оказания, а именно:

Акты, подписанные сторонами, раскрывающие содержание оказанных услуг;

Детализированный отчет об оказании услуг, содержащий данные о фактически оказанных услугах, их объеме и характере, сроках выполнения, а также рекомендации, выработанные конкретно для налогоплательщика.

А теперь приведем случай, который рассматривал в Постановлении от 16.03.2010 N 09АП-3171/2010-АК Девятый арбитражный апелляционный суд, поддержавший налогоплательщика.

Налоговая инспекция обратилась с жалобой в суд, в которой указала на то, что организацией в нарушение п. 1 ст. 252, п. 15 ст. 264 НК РФ неправомерно отнесены на расходы по налогу на прибыль экономически необоснованные и документально не подтвержденные затраты порядка 19,5 млн руб. по договору, заключенному с иностранной компанией Expert Terminal Services Limited.

По мнению налогового органа, представленные налогоплательщиком документы (5Year Plan-2005, Profit and Loss, Balance Sheet, Finance report и др.) не могут быть приняты для целей налогового учета, поскольку не отвечают требованиям ст. 9 Закона о бухгалтерском учете, п. 1 ст. 16 Закона о языках народов РФ*(3) и п. 9 Положения по ведению бухгалтерского учета*(4), а именно исполнены на иностранном языке и не имеют построчного перевода.

Между тем налоговый орган не учел, что ст. 9 Закона о бухгалтерском учете установлено, что все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами, которые служат первичными учетными документами и на основании которых ведется бухгалтерский учет. Первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации, а документы, форма которых не предусмотрена в этих альбомах, должны иметь обязательные реквизиты.

Унифицированные формы первичной учетной документации, утвержденные соответствующими постановлениями Госкомстата, не содержат унифицированной формы документа, подтверждающего оказание услуг одним лицом другому, в связи с чем таким документом будет являться любой документ, составленный сторонами договора, в котором будут отражены все обязательные реквизиты, перечисленные в п. 2 ст. 9 Закона о бухгалтерском учете.

Таким образом, представленные заявителем отчеты о фактически предоставленных консультационных услугах и есть первичные учетные документы, поскольку содержат все обязательные реквизиты, в том числе имеют построчный перевод, тогда как дополнительно представленные документы (5Year Plan-2005, Profit and Loss, Balance Sheet, Finance report и др.) есть результат оказания услуг и используются предприятием в ходе коммерческой деятельности, соответственно, не являются необходимыми для налогового учета.

При таких обстоятельствах на дополнительные документы не распространяются требования п. 9 Положения по ведению бухгалтерского учета.

Приобретение налогоплательщиком данных услуг подтверждается инвойсами, платежными документами, отчетами о выполненных работах, подписанными представителями обеих сторон, а также документами, которые являются результатом оказания услуг. Кроме того, судом был сделан важный вывод.

Вывод суда. Налоговое законодательство РФ не устанавливает требования к документам, которыми может быть подтверждена экономическая оправданность затрат, не определен ни перечень таких документов, ни их форма. В связи с этим налогоплательщиками в целях подтверждения экономической оправданности затрат могут использоваться любые имеющиеся у них внутренние организационно-распорядительные документы, обосновывающие цель осуществления указанных расходов.

Документ, который поможет обосновать расходы

Обосновать необходимость информационных (консультационных) услуг поможет внутренний документ. Его форма и содержание нормативными документами не определены. Он может быть составлен соответствующими подразделениями организации в виде отчета или справки в произвольной форме.

В этом документе целесообразно привести перечень услуг, которые требуются организации. Также необходимо указать, в связи с чем возникла необходимость в тех или иных услугах, как полученные результаты повлияют на принятие управленческих решений (например, повысится рентабельность, увеличится объем выпускаемой продукции). При возможности нужно отметить, какие отрицательные последствия ожидают налогоплательщика, если он не воспользуется консультационными (информационными) услугами.

Желательно, чтобы организация могла обосновать выбор той или иной компании, услугами которой она желает воспользоваться. Как правило, чтобы принять решение о привлечении консалтинговой компании, заказчик проводит анализ рынка консалтинговых услуг. При этом учитывается деловая репутация, опыт работы в данной сфере, уровень цен, уникальность компании и т.д. При наличии у налогоплательщика договоров на оказание аналогичных консультационных услуг с другими организациями, в справке следует указать, чем отличаются услуги, оказываемые по другим соглашениям.

Если в штате организации имеются сотрудники, функции которых полностью или частично совпадают с видом оказываемых услуг, то в справке надо привести аргументы, доказывающие необходимость привлечения сторонних специалистов, например, отсутствие у штатных сотрудников соответствующего опыта, специальных знаний, наличие в штате недостаточного количества специалистов для разрешения текущих вопросов в разумные сроки и т.п.

Несколько слов об абонентском обслуживании

В сфере оказания юридических и иных консультационных услуг является общераспространенной практикой заключение долгосрочных договоров на оказание юридических и консультационных услуг по принципу абонентского обслуживания, когда заказчик ежемесячно уплачивает исполнителю оговоренное сторонами вознаграждение, за что получает консультации, не ограниченные по объему затраченного исполнителем времени и сложности.

Нередко организация обязана уплачивать абонентскую плату и за то время, когда услугами не пользуется. Вправе ли она учесть указанные суммы абонентской платы при исчислении налога на прибыль? По мнению Минфина, изложенному в Письме от 26.05.2008 N 03-03-06/1/330, расходы на приобретение консультационных и аудиторских услуг, используемых организацией по мере необходимости в течение срока действия договоров, могут учитываться в расходах для целей налогообложения прибыли организаций. При этом вышеуказанные расходы учитываются для целей налогообложения прибыли организаций в порядке, установленном НК РФ для конкретных видов расходов. В арбитражной практике также можно найти примеры, когда судьи поддерживают налогоплательщиков при списании последними в состав расходов, учитываемых при обложении налогом на прибыль, затрат по договору, предусматривающему абонентское обслуживание (постановления ФАС УО от 19.11.2007 N Ф09-8659/07-С3, Девятого арбитражного апелляционного суда от 20.02.2008 N 09АП-1026/2008-АК, 09АП-1028/2008-АК).

Е.Л. Ермошина, редактор журнала "Налог на прибыль: учет доходов и расходов"

*(1) Определением ВАС РФ от 19.01.2009 N ВАС-17223/08 отказано в передаче данного дела в Президиум ВАС для пересмотра в порядке надзора.

*(2) Федеральный закон от 21.11.1996 N 129-ФЗ.

*(3) Федеральный закон от 25.10.1991 N 1807-1 "О языках народов Российской Федерации".

*(4) Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утв. Приказом Минфина России от 29.07.1998 N 34н.

По состоянию на "__" ________ 20__ г. в целях оказания услуг согласно заданию N ___ от "__" ________ 20__ г. к Договору оказания консультационных услуг N __ от "__" ________ 20__ г. Исполнитель совершил следующие действия:

|

Задание (N, дата) |

Период оказания услуг |

|||||||||||

|

Дата получения задания |

Дата выполнения задания |

|||||||||||

АКТ

«23» июня 2005 г. № 12/27

(дата)

г.Гомель

(место издания)

Сдачи-приемки маркетинговых услуг

ОДО «Инфо-Маркет» (г.Гомель)

, именуемое в дальнейшем «Исполнитель», в лице (наименование организации)

директора Савичева Ивана Николаевича

, действующего на основании Устава (должность) (фамилия, имя, отчество)

организации, с одной стороны, и УП «ПромТекстиль» (г.Минск)

, именуемое (наименование организации)

в дальнейшем «Заказчик», в лице зам. генерального директора Кулакова Юрия

(должность) (фамилия, имя, отчество) Владимировича

, действующего на основании доверенности от «03» января 2005 г. № 1, с другой стороны, составили настоящий акт о нижеследующем:

Акт об оказании услуг

Исполнитель в соответствии с договором оказания маркетинговых услуг от «20» мая 2005 г. № 12/27 за период с «23» мая 2005 г. по «22» июня 2005 г. оказал Заказчику следующие маркетинговые услуги:

1.1. сбор информации об основных поставщиках хлопчатобумажных тканей в розничные организации г.Гомеля с определением примерной доли каждого поставщика в общем объеме указанного вида товаров на рынке города;

1.2. исследование ассортимента поставляемых тканей (тип ткани, ширина полотна, качество, цвет, примерное количество) с разделением их на ткани отечественного производства и импортированные;

1.3. изучение диапазона цен на каждый вид хлопчатобумажных тканей, представленных на рынке города;

1.4. сбор информации о покупательском спросе на исследуемые виды тканей.

Отчет о проведенных исследованиях в виде пакета материалов на 150 страницах формата А4 и электронной копии (флеш-память на 128 мегабайт) прилагаются.

2. Стоимость оказанных услуг составляет 17 700 000 (Семнадцать миллионов семьсот тысяч) ======== рублей, в т.ч. НДС на сумму 2 700 000 (Два миллиона (сумма прописью) (сумма прописью)

семьсот тысяч) ========= рублей.

3. Заказчик на момент подписания настоящего акта не имеет

претензии (не имеет, имеет)

к качествуоказанных услуг.

Замечания Заказчика:

4. Ранее Заказчик оплатил 11 800 000 (Одиннадцать миллионов восемьсот

(сумма прописью)

тысяч) == рублей,

в т.ч. НДС 1 800 000 (Один миллион восемьсот тысяч) == рублей.

(сумма прописью)

Оставшиеся 5 900 000 (Пять миллионов девятьсот тысяч) =========== рублей,

(сумма прописью)

в т.ч. НДС на сумму 900 000 (Девятьсот тысяч) ===== рублей,

Заказчик оплатит (сумма прописью)

в течение 3 банковских дней.

5. Подписанный сторонами акт является протоколом согласования цен. Основание для применения тарифов на маркетинговые услуги: прейскурант ОДО «Инфо-Маркет» от «02» мая 2005 г. № МУ-05.

6. Настоящий акт составлен в двух экземплярах, по одному для каждой из сторон.

7. Подписи сторон:

Приложение N __ к Договору оказания консультационных услуг

(абонентское обслуживание) N __ от "__" ________ 20__ г.

Генеральному директору общества ________ "_________" ______________________ Ф.И.О.

Идеальный акт об оказании услуг для налогового инспектора

Адрес: ______________________ _____________________________

ОТЧЕТ об оказанных услугах

|

"__" ________ 20__ г. |

1. По состоянию на "__" ________ 20__ г. в целях оказания услуг согласно заданию N ___ от "__" ________ 20__ г. к Договору оказания консультационных услуг N __ от "__" ________ 20__ г. Исполнитель совершил следующие действия:

|

Задание (N, дата) |

Период оказания услуг |

Представитель Заказчика, направивший задание |

Представитель Исполнителя, выполнивший задание |

Вид консультационной услуги (содержание, перечень действий) |

Вопрос Заказчика (заполняется, если отчет составляется по итогам устного консультирования Заказчика) |

Результат оказания услуги/Ответ исполнителя (заполняется, если отчет составляется по итогам устного консультирования Заказчика) |

Характеристики услуги/ результата услуг (объем, кол-во час, листов, размер файла, иное) |

Время, затраченное на выполнение задания (ч/мин.) |

Стоимость 1 часа (руб.), включая НДС |

Общая стоимость услуги (руб.), включая НДС |

||

|

Дата получения задания |

Дата выполнения задания |

|||||||||||

— ______________________________________________________________________;

— ______________________________________________________________________.

3. Результаты услуг, указанные в настоящем отчете, направляются Заказчику по электронной почте, размер файла _______ _____Кб/Мб/Гб, а также передаются на бумажном носителе на ___ листах.

Отчет об оказанных услугах получен "___" _________ 20__ г.

Приложение N __ к Договору оказания консультационных услуг

(абонентское обслуживание) N __ от "__" ________ 20__ г.

Генеральному директору общества ________ "_________" ______________________ Ф.И.О. Адрес: ______________________ _____________________________

ОТЧЕТ об оказанных услугах

|

"__" ________ 20__ г. |

1. По состоянию на "__" ________ 20__ г.

Отчет об оказанных услугах

в целях оказания услуг согласно заданию N ___ от "__" ________ 20__ г. к Договору оказания консультационных услуг N __ от "__" ________ 20__ г. Исполнитель совершил следующие действия:

|

Задание (N, дата) |

Период оказания услуг |

Представитель Заказчика, направивший задание |

Представитель Исполнителя, выполнивший задание |

Вид консультационной услуги (содержание, перечень действий) |

Вопрос Заказчика (заполняется, если отчет составляется по итогам устного консультирования Заказчика) |

Результат оказания услуги/Ответ исполнителя (заполняется, если отчет составляется по итогам устного консультирования Заказчика) |

Характеристики услуги/ результата услуг (объем, кол-во час, листов, размер файла, иное) |

Время, затраченное на выполнение задания (ч/мин.) |

Стоимость 1 часа (руб.), включая НДС |

Общая стоимость услуги (руб.), включая НДС |

||

|

Дата получения задания |

Дата выполнения задания |

|||||||||||

— ______________________________________________________________________;

— ______________________________________________________________________.

3. Результаты услуг, указанные в настоящем отчете, направляются Заказчику по электронной почте, размер файла _______ _____Кб/Мб/Гб, а также передаются на бумажном носителе на ___ листах.

Отчет об оказанных услугах получен "___" _________ 20__ г.

В договорах о предоставлении услуг аутсорсинга отдельным положением прописывается порядок отчетности исполнителя перед заказчиком путем составления Отчета о предоставленных услугах по аутсорсингу.

На сегодня отсутствуют требования к структуре и содержанию данного документа. Поэтому он может составляться в произвольной форме, однако он должен соответствовать статье 9 Закона РФ о бухгалтерском учете.

Согласно закону отчет должен содержать следующие обязательные реквизиты:

— наименование документа;

— дата составления документа;

— наименование компании, от имени которой составлен документ, для определения принадлежности документа конкретной организации;

— содержание хозяйственной операции с учетом названия документа;

— измерители хозяйственной операции — натуральные и в денежном выражении;

— наименование должностей лиц, ответственных за совершение хозяйственной операции и правильное ее оформление;

— личные подписи указанных лиц и их расшифровка.

Составление Отчета о предоставленных услугах по аутсорсингу обеспечит избежание конфликтных ситуаций между исполнителем и заказчиком, будет основанием для составления Акта приема-передачи оказанных услуг по аутсорсингу.

Отчет о предоставленных услугах по аутсорсингу может содержать следующие сведения:

1. Общая часть, в которой указывается, что отчет составлен на основании договора о предоставлении услуг по аутсорсингу и является подтверждением факта выполнения услуг. Указываются сведения об исполнителе, дата составления отчета и отчетный период.

2.

Отчет об оказанных услугах образец

Перечень выполненных работ в соответствии с условиями договора.

3. Описание и объем оказанных услуг заказчику в соответствии с условиями заключенного договора.

4. Информация об образовании и уровне квалификации лиц, задействованных при оказании услуг по аутсорсингу, количество потраченных часов при предоставлении услуг (или объем произведенных единиц продукции, проданных товаров).

5. Оценка качества предоставляемых услуг по аутсорсингу с учетом суммы уплаченных штрафных санкций и причин начисления штрафов.

6. Порядок расчетов за предоставленные услуги по аутсорсингу.

7. Перечень и порядок оплаты дополнительно предоставляемых услуг, не предусмотренных положениями договора.

8. Итоговая часть, в которой указываются предложения исполнителя по оптимизации и усовершенствованию соответствующей работы на предприятии-заказчике.

На основе отчета в 5-тидневный срок исполнитель обязуется составить Акт приемки-передачи оказанных услуг по аутсорсингу.

Использование Отчета о предоставленных услугах по аутсорсингу обеспечит возможность проведения анализа динамики и структуры объема предоставленных услуг, осуществление контроля за порядком оплаты предоставленных услуг и дебиторской задолженности, возникшей в результате просрочки платежа.

18.1. Является ли обязательным составление отчета о выполненных работах (оказанных услугах) (п. 1 ст. 252, пп. 14, 15, 18 п. 1 ст. 264 НК РФ)?

18.2. Можно ли признать расходы, если отчет об оказанных услугах (выполненных работах) конкретных рекомендаций для налогоплательщика или сведений о проделанной работе не содержит (п. 1 ст. 252, пп. 14, 15 п. 1 ст. 264 НК РФ)?

18.3. Можно ли признать расходы, если содержание отчета о выполненных работах (оказанных услугах) не соответствует целям, заявленным в договоре (п. 1 ст. 252, пп. 14, 15 п. 1 ст. 264 НК РФ)?

18.1. Является ли обязательным составление отчета о выполненных работах (оказанных услугах) (п. 1 ст. 252, пп. 14, 15, 18 п. 1 ст. 264 НК РФ)?

Согласно ст. 252 НК РФ отчет о выполненных работах может быть документом, косвенно подтверждающим произведенные расходы. В то же время НК РФ не содержит требований об обязательном составлении отчета о выполненных работах (оказанных услугах).

Официальной позиции нет.

Есть примеры судебных решений, в которых указано, что в законодательстве требования об оформлении отчета об оказанных услугах нет. Кроме того, отмечено следующее: если договором составление отчета не предусмотрено, то налоговый орган не вправе требовать данный документ для подтверждения произведенных расходов.

Подробнее см. документы

Постановление ФАС Московского округа от 28.07.2010 N КА-А40/7316-10 по делу N А40-128965/09-126-951

По мнению инспекции, налогоплательщик не может учесть в расходах затраты на информационно-консультационные и юридические услуги в связи с отсутствием отчетов об их оказании. Суд, отменяя решение налогового органа, указал, что унифицированной формы первичного документа о факте оказания услуг не предусмотрено. Кроме того, налогоплательщик представил другие документы, подтверждающие оказание спорных услуг.

Дополнительное постановление ФАС Московского округа от 16.03.2009 N КА-А40/1402-09 по делу N А40-34577/07-35-224

Суд указал, что закон не предусматривает обязательности составления отчета по результатам оказания услуг. Кроме того, отчеты не являются первичными документами, а налоговое и бухгалтерское законодательство не содержат требований по их хранению.

Постановление ФАС Московского округа от 13.03.2009 N КА-А40/1354-09 по делу N А40-32344/08-75-75

Суд с учетом п. 2 ст. 720 ГК РФ, а также ст. 783 ГК РФ указал, что требование об оформлении контрагентом отчета и иных документов по исполнению услуг касается только гражданско-правовых отношений, так как призвано исключить спор между сторонами. Поэтому непредставление отчета не является основанием для исключения затрат из состава расходов.

Постановление ФАС Северо-Западного округа от 15.01.2009 по делу N А56-2942/2008 (Определением ВАС РФ от 27.04.2009 N ВАС-4853/09 отказано в передаче данного дела в Президиум ВАС РФ)

Суд указал, что налогоплательщик правомерно учел расходы на консультационные услуги, так как для договора возмездного оказания услуг законодательством не предусмотрено обязательного оформления отчета о выполнении задания.

Постановление ФАС Московского округа от 27.06.2011 N КА-А40/6029-11 по делу N А40-55988/10-142-307

Суд отклонил довод налогового органа о необходимости представления отчета о результатах оказанных услуг, отметив, что договор на оказание консультационных услуг по своей правовой природе является договором возмездного оказания услуг. При этом ни ст. ст. 779 – 783 ГК РФ, ни условиями договора не предусмотрено обязательное составление отчета о результатах оказанных услуг.

Постановление ФАС Восточно-Сибирского округа от 01.03.2007 N А33-10956/06-Ф02-725/07 по делу N А33-10956/06

Суд отклонил доводы инспекции о необходимости представления отчета по итогам маркетинговых исследований, поскольку ни гражданское, ни налоговое законодательство не предусматривает в качестве обязательного условия признания расходов составление отчета по договору об оказании услуг.

Постановление ФАС Северо-Западного округа от 30.08.2007 по делу N А42-5718/2006

По мнению суда, приемка услуги осуществляется на основании акта возмездного оказания услуг. Налоговый орган не обосновал необходимость представления налогоплательщиком дополнительных документов – отчетов.

Постановление ФАС Московского округа от 15.01.2010 N КА-А40/14857-09 по делу N А40-51820/08-14-203

Суд пришел к выводу, что расходы документально подтверждены, несмотря на отсутствие отчета, поскольку составление такого документа договором не предусмотрено.

Аналогичные выводы содержит:

Постановление ФАС Поволжского округа от 29.11.2007 по делу N А55-3597/07

Постановление ФАС Московского округа от 03.09.2008 N КА-А40/8214-08 по делу N А40-67911/07-129-404

Суд отклонил довод налогового органа о том, что подрядчик после окончания работы в соответствии с п. 1 ст. 713 ГК РФ должен представить заказчику отчет об израсходовании материала. Форма такого документа законодательно не установлена. Поэтому акт приемки выполненных работ с указанием количества использованного материала и является отчетом подрядчика.

18.2. Можно ли признать расходы, если отчет об оказанных услугах (выполненных работах) конкретных рекомендаций для налогоплательщика или сведений о проделанной работе не содержит (п. 1 ст. 252, пп. 14, 15 п. 1 ст. 264 НК РФ)?

Согласно ст. 252 НК РФ отчет о выполненных работах может косвенно подтверждать произведенные расходы. Однако ни НК РФ, ни другие нормативно-правовые акты конкретных требований к содержанию отчета об оказанных услугах (выполненных работах) не предусматривают.

Официальной позиции нет.

Есть примеры судебных решений, в которых расходы были признаны документально не подтвержденными, так как в отчетах о выполненных работах (оказанных услугах) конкретных рекомендаций для налогоплательщика и сведений о проделанной работе не было.

В то же время есть судебные решения, в которых расходы были приняты, несмотря на то что в отчете были сведения только общего характера.

Подробнее см. документы

Позиция 1. Расходы признать нельзя

Постановление ФАС Волго-Вятского округа от 03.02.2010 по делу N А43-14355/2008-31-359

Суд отказал в признании расходов, так как в отчетах о выполнении договора указано лишь на надлежащее исполнение услуг, содержатся сведения о месяце исполнения и сумме, подлежащей уплате. На основании этого нельзя определить, какую именно работу выполнил контрагент.

Постановление ФАС Уральского округа от 05.02.2009 N Ф09-158/09-С3 по делу N А07-1294/08

Суд указал, что в отчетах об оказании консультационных услуг содержится лишь общее описание проведенных исследований и нет рекомендаций, выработанных конкретно для налогоплательщика. Поэтому расходы не соответствуют критериям п. 1 ст. 252 НК РФ.

Аналогичные выводы содержит:

Постановление ФАС Восточно-Сибирского округа от 28.03.2007 N А19-20812/05-20-15-Ф02-1522/07 по делу N А19-20812/05-20-15

Постановление ФАС Восточно-Сибирского округа от 22.02.2007 N А19-1558/06-52-Ф02-427/07-С1 по делу N А19-1558/06-52

Постановление ФАС Восточно-Сибирского округа от 24.01.2007 N А10-439/05-Ф02-3106/06-С1 по делу N А10-439/05

Постановление ФАС Восточно-Сибирского округа от 06.04.2006 N А33-9867/05-Ф02-1356/06-С1 по делу N А33-9867/05

Постановление ФАС Восточно-Сибирского округа от 27.12.2006 N А19-6451/06-33-Ф02-6879/06-С1 по делу N А19-6451/06-33

Суд не принял в качестве документов, подтверждающих осуществление услуг, отчеты об оказанных услугах, которые конкретной информации о проведенных консультациях, представленных рекомендациях и выполненных работах, расчета стоимости оказанных услуг не содержат.

Постановление ФАС Западно-Сибирского округа от 13.08.2010 по делу N А27-25068/2009

Суд отказал в признании расходов, поскольку представленный отчет агента фиксировал только наименование операции без конкретных действий контрагента.

Постановление ФАС Западно-Сибирского округа от 19.09.2011 по делу N А45-18674/2010

Суд пришел к выводу о том, что отчеты агентов не подтверждают факт оказания агентских услуг, так как содержат только общую предъявленную к уплате сумму; в них нет каких-либо сведений о товарах, работах или услугах, приобретенных агентом для принципала, не указаны ни совершенные хозяйственные операции, ни их измерители в натуральном и денежном выражении.

Постановление ФАС Волго-Вятского округа от 26.02.2010 по делу N А29-7138/2009

Суд отказал в признании расходов, в частности, на том основании, что информация, содержащаяся в отчете, носит неконкретный характер.

Аналогичные выводы содержит:

Постановление ФАС Западно-Сибирского округа от 28.08.2007 N Ф04-5734/2007(37452-А03-15) по делу N А03-16023/2006-21 (Определением ВАС РФ от 26.11.2007 N 14588/07 отказано в передаче данного дела в Президиум ВАС РФ)

Постановление ФАС Поволжского округа от 26.04.2006 по делу N А65-22151/2005-СА2-11

Постановление ФАС Поволжского округа от 29.06.2006 по делу N А65-31721/2005-СА2-11

Суд пришел к выводу, что отчет не содержит конкретных рекомендаций для заявителя по действиям на рынке ценных бумаг, в нем нет информации, недоступной для общего пользования, собранной и представленной специально для заявителя за плату. Затраты на получение справочного материала к расходам на консультационные услуги отнесены быть не могут.

Позиция 2. Расходы признать можно

Постановление ФАС Западно-Сибирского округа от 01.07.2009 N Ф04-3856/2009(9737-А46-15) по делу N А46-18556/2008

Суд указал, что то, насколько подробно отражены сведения в первичных документах, не является критерием для признания их надлежаще или ненадлежащее оформленными. Поэтому довод инспекции об отсутствии в отчетах агента конкретных сведений о проделанной работе был отклонен.

Постановление ФАС Поволжского округа от 22 – 29.03.2005 N А12-18384/04-С36

Суд признал расходы, несмотря на доводы налогового органа о том, что отчет об оказанных услугах содержит лишь рекомендации общего характера.

18.3. Можно ли признать расходы, если содержание отчета о выполненных работах (оказанных услугах) не соответствует целям, заявленным в договоре (п. 1 ст. 252, пп. 14, 15 п. 1 ст. 264 НК РФ)?

Согласно ст. 252 НК РФ отчет о выполненных работах может косвенно подтверждать произведенные расходы. Однако в НК РФ нет разъяснений по вопросу, можно ли признать расходы, если отчет о выполненных работах (оказанных услугах) не соответствует целям договора.

По данному вопросу есть две точки зрения.

Официальной позиции нет.

Есть примеры судебных решений, из которых следует, что такие расходы учесть нельзя, так как они не соответствуют критериям п. 1 ст. 252 НК РФ.

В то же время есть пример судебного решения, в котором указано, что несоответствие первоначально поставленных целей исследования итоговому результату не отрицает возможности использования этого результата в производственной деятельности.

Подробнее см. документы

Позиция 1. Расходы признать нельзя

Постановление ФАС Восточно-Сибирского округа от 12.02.2008 N А19-11279/07-50-Ф02-110/08 по делу N А19-11279/07-50 (Определением ВАС РФ от 19.03.2008 N 3741/08 отказано в передаче данного дела в Президиум ВАС РФ)

Суд в качестве одного из аргументов в пользу того, что расходы не подтверждены, отметил несоответствие содержания отчета по маркетинговым услугам условиям договора.

Постановление ФАС Северо-Западного округа от 14.05.2007 по делу N А05-6495/2006-22

Суд отказал в признании расходов, так как отчет об оказании консультационных услуг не соответствует перечню вопросов к договору.

Позиция 2. Расходы признать можно

Постановление ФАС Уральского округа от 10.01.2008 N Ф09-9325/07-С3 по делу N А47-934/07

По мнению налогового органа, расходы учесть нельзя, так как отчет, составленный по результатам проведения маркетинговых исследований, не соответствует цели, поставленной договором. Суд указал, что несоответствие первоначально поставленных целей исследования итоговому результату не отрицает возможности использования этого результата для получения дохода, а также не означает, что спорные расходы являлись экономически необоснованными.

Предлагаемая форма Отчета исполнителя, разработана для подтверждения экономической обоснованности затрат, минимизации риска исключения расходов из налогооблагаемой базы по налогу на прибыль . При применении УСНО в НУ принимаются только расходы, перечисленные в , консультационные, информационные, маркетинговые и иные аналогичные услуги не принимаются в НУ, так как не поименованы в .

Отчет Исполнителя раскрывает связь оказанной услуги с финансово-хозяйственной деятельностью организации-Заказчика, подтверждает одно из условий признания расходов в целях налогообложения – расходы произведены для осуществления деятельности, направленной на получение дохода (). Описание факта хозяйственной жизни (процесса или результата оказания услуг) должно соответствовать условиям договора или заявок заказчика при абонентском обслуживании, а также иметь непосредственное отношение к его текущим или будущим операциям.

Договор оказания определенной консультационной услуги (разовый) - кратко указывается тема письменной или устной консультации/запроса, используя формулировку предмета договора, а также иметь непосредственное отношение к текущим или будущим операциям организации-заказчика;

Договор оказания консультационных услуг (рамочный) - кратко перечисляются темы/запросы, используя формулировку предмета договора, по которым давались устные, письменный консультации или заключения, имеющие непосредственное отношение к текущим или будущим операциям организации-заказчика;

Договор оказания услуг (проведение маркетингового исследования) – цель маркетингового исследования, имеющая непосредственное отношение к текущим или будущим операциям организации-заказчика.

Количество фактически затраченных часов на подготовку заключения (нормо-час) – указывается в натуральном измерении (нормо-час) фактически затраченное время на подготовку заключения по каждой теме - в случае консультационных услуг по рамочному договору или общее количество затраченного время на подготовку маркетингового заключения/подготовку консультации по теме.

2. Перечень прилагаемых к отчету документов - под номерами (1,2,3…) перечисляются тему подготовленных Исполнителем письменных консультаций/заключений.

.Отчет сдал – ставится личная подпись (применение факсимиле гражданским законодательством не предусмотрено), должность и ФИО уполномоченного лица, составившего Отчет.

выданной _________________________, с другой стороны составили настоящий акт о нижеследующем: 1. В соответствии с условиями Договора N ___________ от «___»________ ____ г.Исполнителем оказаны услуги, включающие: __________________________________________________________________ _________________________________________________________________.

(приводится описание оказанных услуг) 2.

Проект типового договора представительства суде

подготовить исковое заявление о _______________________________________________ Заказчику, а также представлять интересы Заказчика при рассмотрении указанного искового заявления в суде первой инстанции – ______________________ районом суде г._________________; 1.1.2. иные действия: любые другие действия, не запрещенные законодательством РФ, о необходимости, сроках и порядке исполнения которых достигнуто письменное соглашение между Исполнителем и Заказчиком.

1.2 Услуги по настоящему Договору подлежат оказанию Исполнителем в следующие сроки: 1.2.1.

Как подтвердить оказанные услуги?

Приходится документально доказывать, что осуществлялись они для получения дохода в рамках предпринимательской деятельности.Проверяющие часто считают, что услуги не оказывались или оказывались в меньшем объеме, что цена их завышена и налогоплательщик вовсе не нуждался в них, т.к.

в штате компании есть специалисты, выполняющие аналогичные обязанности.

Для решения проблемы терминологии уже в договоре необходимо писать «услуги», а не «работы», «оказание услуг», а не «выполнение работ», «акт об оказании услуг», а не «акт приема-передачи выполненных работ» и т.д.

Договор является одним из важных документов, подтверждающих затраты компании, поэтому в нем необходимо четко определить предмет и перечень услуг.

Ваши права: Трудовой договор

Применительно к труду работников в большинстве случаев сложно разграничить выполнение работ и оказание услуг, а потому представляется допустимым оформление отношений как договором подряда, так и договором возмездного оказания услуг.По общему правилу договор возмездного оказания услуг предполагает личное исполнение обязанностей работником: привлекать других лиц можно только в случае, когда это прямо предусмотрено договором.

Права и обязанности сторон по договору возмездного оказания услуг сходны с перечисленными для договора подряда.

Особенностью является право каждой из сторон в любое время прекратить отношения.

Отчет агента по агентскому договору — скачать образец

Либо в нем возможно отражение расходов, лично понесенных агентом в процессе исполнения заданного ему поручения (потом эти суммы возмещаются заказчиком).Также отчет должен конкретно содержать указание на определенную сумму вознаграждения, которую заказчик должен выплатить агенту.

Если Вы заказали оказание посреднической услуги, Вам будет необходим такой отчет для правильного отражения в налоговом учете всех выплаченных агенту денежных сумм.

1.1 договора, и возместить все понесенные в связи с выполнением поручения расходы.2. ПРАВА И ОБЯЗАННОСТИ СТОРОН 2.1.

Комиссионер обязан: — заключать договор на условиях, наиболее выгодных для Комитента (стоимость обеда не должна превышать _______ рублей); — исполнять все обязанности и осуществить все права по сделке, совершенной с третьим лицом в рамках настоящего договора; — выполнять принятые на себя в рамках настоящего договора обязательства в согласованные сроки; — уведомлять Комитента о нарушении третьим лицом условий сделки, заключенной с ним Комиссионером в рамках настоящего договора; — представлять Комитенту отчет о выполнении поручения; — уведомлять Комитента об отказе от выполнения поручения.

Договор оказания юридических услуг в суде: образец

а также неустойки (пеней) в размере ____________ (_______) руб.убытков в сумме _____ (________) руб.

по договору ____________________ N _____ от «__» ___________20 __ г.

а также расходов на уплату государственной пошлины в размере ______ (_____________) руб.

1.2. В рамках оказания услуг Исполнитель обязуется: 1) провести на основании документов и материалов, которые представляет Заказчик, предварительный досудебный анализ перспектив разрешения спора; 2) подготовить в письменном виде юридическое заключение с отражением выводов по следующим вопросам: — перспективы рассмотрения спора, возможность взыскать задолженность, неустойку (пени) и убытки, оценка относимости, допустимости и достаточности доказательств, подтверждающих доводы Заказчика; — сумма задолженности, неустойки (пеней) и убытков, подлежащих взысканию; — ориентировочный срок завершения рассмотрения спора в суде первой инстанции и получения исполнительного листа, включая срок взыскания по исполнительному листу; — __________________________________________________ (иные вопросы); 3) подготовить проекты необходимых процессуальных документов, в том числе ________________ (процессуальные документы: исковое заявление, отзыв, иное), и передать их на согласование Заказчику; 4) представить в арбитражный суд _____________ (название субъекта РФ) согласованные с Заказчиком _____________________ (процессуальные документы: исковое заявление, отзыв, иное); 5) подписывать процессуальные документы от имени Заказчика; 6) знакомиться с материалами дела; 7) собирать доказательства; 8) информировать Заказчика о дате предварительного и основного судебных заседаний, о перерыве в судебном заседании, об отложении судебного разбирательства; 9) участвовать в предварительном и основном судебных заседаниях в арбитражном суде _______________ (название субъекта РФ); 10) получить судебный акт, принятый арбитражным судом первой инстанции __________________ (название субъекта РФ) при рассмотрении дела по существу (решение) или при окончании производства по делу без вынесения решения (определение), и передать его Заказчику; 11) ________________ (наименование действия) _____________ (количество, объем, иные характеристики).

Договор на оказание услуг

Виды услуг, которые можно указать в таком договоре это, например, услуги связи и транспорта, информационные, медицинские, и многие другие.В договор возмездного оказания услуг должны быть обязательно включены перечень услуг, задание и платежный график.

Сопутствующими документами, которые включает в себя договор оказания услуг физическим лицом или юридическим являются акт (сдачи и приема услуг или работ), отчеты исполнителя (в том числе и о расходах), дополнительные соглашения и протоколы (разногласий и их согласования).

Договор оказания услуг физическим лицом и договор оказания услуг лицом юридическим, по сути и форме не отличаются друг от друга.

Внимание! Представленные ниже документы в полной версии так же, как и другие 1971 документа.

27 п. 1 ст. 264 НК РФ к прочим расходам относятся затраты на текущее исследование конъюнктуры рынка, сбор информации, непосредственно связанной с производством и реализацией товаров (работ, услуг).

Расходами признаются затраты, если они (ст.

252 НК РФ): - экономически оправданны; - подтверждены документами, которые оформлены в соответствии с законодательством РФ либо обычаями делового оборота; - произведены для осуществления деятельности, направленной на получение дохода.

Таким образом, затраты на маркетинговые исследования можно отнести к расходам по налогу на прибыль, если они отвечают перечисленным условиям.

Унифицированных форм для оформления расходов на маркетинг не предусмотрено, поэтому организации составляют документы самостоятельно, учитывая требования к оформлению.

Идеальный акт об — оказании услуг для налогового инспектора

В раздел 2 заплата за сентябрь и соответствующая сумма НДФЛ попадет только при сдаче годового расчета. МРОТ и зарплата: при сравнении не забудьте про надбавки и районные коэффициенты Зарплата сотрудника, полностью отработавшего свою норму рабочего времени за месяц, не может быть меньше МРОТ.При этом в расчет берется заработная плата с учетом всех надбавок и увеличивающих коэффициентов.

Мошенники маскируют вредоносные письма под рассылку ПФР Если на вашу электронную почту пришло письмо с почтового адреса, похожего на адрес Пенсионного фонда (pfrf.ru), не переходите по ссылке, указанной в таком письме.

Договор оказания консультационных услуг

входящим в сферу его специализации.В общем случае консалтинговая деятельность заключается в проведении анализа существующих бизнес-процессов, обосновании перспектив развития и использования организационных, научно-технических и экономических инноваций с учетом особенностей бизнеса клиента.

С точки зрения экономики, консультирование — интеллектуальный продукт.

Осознание необходимости привлечения интеллектуального капитала и заключение типового договора, требует от участников экономических процессов определенного уровня цивилизованности.

Чаще всего потребность в консультантах возникает в связи с появлением какой-либо проблемы, с которой компания или организация не в состоянии справиться самостоятельно.

В этой ситуации и появляется необходимость в привлечении профессионалов и заключение юридически грамотного договора по предоставлению консалтинговых услуг.

В России сегодня очень много предприятий находится в довольно тяжелом экономическом положении.

Договор оказания маркетинговых услуг

Такими целями являются: получение прибыли, рост объёма сбыта, увеличение доли рынка и т.д.Процесс маркетинга содержит: анализ рыночных возможностей предусматривает сбор и исследование информации о маркетинговой среде, рынках индивидуальных потребителей и рынках предприятий; отбор целевых рынков предусматривает замеры объёмов спроса, сегментирование рынка, выбор целевых сегментов и позиционирование товара на рынке; разработка комплекса маркетинга включает разработку товаров, установление цен на товары, выбор методов распространения товаров и стимулирование сбыта товаров; реализация маркетинговых мероприятий обеспечивается разработкой стратегических планов и контролем за их выполнением.

Особенности регулирования договора на маркетинговые услуги Договор оказания маркетинговых услуг не предусмотрен действующим законодательством.