Предельная средняя численность работников для малых предприятий. Определение среднесписочной численности работающих на предприятиях малого бизнеса. Предприятие на УСН относится к малому предприятию

Законодательство устанавливает несколько критериев отнесения предприятий к малым субъектам предпринимательства, и один из них - это численность работников организации.

Законодательство о малых предприятиях

Главные вопросы малых предприятий регулируются в Федеральном законе № 209-ФЗ от 24.07.2007 «О развитии малого и среднего предпринимательства в РФ» (далее - 209-ФЗ).

Действуют также постановления Правительства, регулирующие отдельные вопросы критериев отнесения к таким субъектам (N 265 от 4 апреля 2016 г. и др.).

Вопросы составления и предоставления отчетности такими субъектами регулируются приказами Росстата, ФНС и другими ведомственными нормативными актами.

Критерии малого предприятия

Количество работающих на малом предприятии

В пп. 2«б» п. 1.1 ч. 1 ст. 4 209-ФЗ устанавливается критерий, относящийся к численности персонала субъекта малого предпринимательства и позволяющий отнести субъекта к этой группе.

Это средняя численность его работников за предшествующий календарный год.

К малым предприятиям законодательство относит предприятия с численностью работающих там не более ста человек включительно, а для микропредприятий, отдельно выделяемых в составе малых, - пятнадцати человек включительно.

Микропредприятия в последнее время подверглись существенному изменению в части законодательного регулирования, но критерий их численности остался прежним.

Как посчитать среднюю численность персонала малого предприятия

Расчет численности не слишком прост, поскольку последняя содержит в себе:

- среднесписочную численность работников;

- среднюю численность внешних совместителей;

- среднюю численность лиц, работавших по гражданско-правовым договорам (выполнения работ, оказания услуг и др.).

Вопросы подсчета каждого показателя регулируются в действующей до настоящего времени

Таблица 3.1 Среднесписочная численность занятых на МП по федеральным округам Российской Федерации в январе-марте 2009 г.

|

Федеральные округа |

Среднесписочная численность работников МП1 |

Доля занятых на МП в общей среднесписочной численности занятых |

|||

|

в % к январю-марту 2008 г. |

Изменение относительно января-марта 2008 г., п.п. |

||||

|

Центральный |

|||||

|

Северо-Западный |

|||||

|

Приволжский |

|||||

|

Уральский |

|||||

|

Сибирский |

|||||

|

Дальневосточный |

1 без внешних совместителей и работающих по договорам гражданско-правового характера

По итогам января-марта 2009 г. среднесписочная численность занятых на МП (без учета внешних совместителей и работающих по договорам гражданско-правового характера) в целом по стране сократилась на 5,4% и составила 5 741,7 тыс. чел.

В январе-марте 2009 г. по сравнению с январем-мартом 2008 г. малые предприятия обеспечили на 327,6 тыс. меньше постоянных рабочих мест. При этом удельный вес работников МП в общей среднесписочной численности занятых составил 12,0%, сократившись на 0,3 п.п. по сравнению с показателем за аналогичный период 2008 г.

Сокращение среднесписочной численности занятых на МП в целом по стране сопровождалось сокращением показателя в ряде федеральных округов. Наибольшее сокращение среднесписочной численности занятых на МП произошло в Северо-Западном и Южном федеральных округах - на 17,8% и 16,8% соответственно. В то же время в отдельных федеральных округах был зафиксирован рост показателя. В Дальневосточном ФО среднесписочная численность работников на малых предприятиях выросла на 17,1%, в Уральском ФО - на 11,5%, в Центральном ФО - на 7,7%.

Таблица 3.2 Изменение среднесписочной численности занятых на МП по регионам в январе-марте 2009 г. по сравнению с январем-мартом 2008 г.

В январе-марте 2009 г. прирост среднесписочной численности занятых на МП отмечается в 34 регионах.

Максимальное увеличение показателя было отмечено в Хабаровском крае (в 2,3 раза) и Чукотском АО (в 2,0 раза). Сильное увеличение среднесписочной численности занятых на МП зафиксировано также во Владимирской области (на 40,7%), Ханты-Мансийском АО (на 36,8%) и Республике Карелия (на 33,2%).

Наибольшее сокращение показателя произошло в Волгоградской области (на 49,4%). Сильное сокращение показателя также отмечено в таких регионах, как Алтайский край (на 45,8%), Республика Северная Осетия-Алания (на 45,1%), Курская (на 37,7%), Ленинградская (на 32,6%) и Магаданская (на 32,6%) области.

В экономике развитых западных стран значительное место занимают малые предприятия , число которых за последнее время значительно увеличилось и в Российской Федерации. К малым предприятиям в мировой практике относятся предприятия по величине таких критериев, как среднегодовое число занятых работников на предприятии, величина (объем) активов предприятия и ежегодный оборот. В Российской Федерации критерием отнесения предприятий к малым является численность всего персонала как состоящего в штате, так и работающего по гражданско-правовым договорам.

Комиссия Европейских Сообществ (КЕС) относит к категории малых фирмы с числом занятых до 100 человек и размером собственных средств не более 75 млн. экю. КЕС выделяет микропредприятия с численностью занятых до 9 человек и мелкие - от 10 до 99 человек занятых. В отдельных европейских странах размер численности занятых значительно колеблется. Например, в Великобритании к мельчайшим относятся фирмы с числом занятых от 1 до 23 человек, к мелким - от 24 до 99. В обрабатывающей промышленности малым считается предприятие с числом занятых менее 200 человек. Во Франции малыми считаются предприятия, численность занятых на которых не превышает 500 человек, а годовой оборот не превышает 200 миллионов франков; отнесение к группам предприятий по численности персонала дифференцируется в зависимости от отрасли, в которой функционирует предприятие (как и в России). Так, в сельском хозяйстве и пищевой промышленности Франции фирмы с численностью занятых свыше 200 человек считаются крупными, а в отрасли, производящей оборудование, предприятия с численностью занятых до 500 человек относятся к малым.

Интерес представляет градация действующих предприятий в США. К наименьшим относятся предприятия с численностью занятых от 1 до 24 человек, к малым - от 25 до 99, к промежуточным - от 100 до 499 человек, к крупным - от 500 до 999, а при численности свыше 1000 человек предприятия считаются крупнейшими. В отдельных отраслях вторым критерием отнесения предприятий к определенной категории служит объем годового оборота.

В Японии отнесение предприятий к малым и средним осуществляется в зависимости от величины уставного капитала и численности работающих, причем в добывающей, в обрабатывающей промышленности и в строительстве численность работающих не должна превышать 300 человек, в оптовой торговле - 100, в розничной торговле и индустрии услуг - 50 человек.

В нашей стране в соответствии с Законом РФ «О государственной поддержке малого предпринимательства в Российской Федерации» (от 14 июня 1995 г., № 88-ФЗ) под субъектами малого предпринимательства понимаются коммерческие организации, в уставном капитале которых доля участия РФ, субъектов РФ, общественных и религиозных организаций (объединений), благотворительных и иных фондов не превышает 25%, доля, принадлежащая одному или нескольким юридическим лицам, не являющимся субъектами малого предпринимательства, не превышает 25% и в которых предельный размер численности работников за отчетный период установлен следующий:

- в промышленности - 100 человек;

- строительстве - 100 человек;

- на транспорте - 100 человек;

- в сельском хозяйстве - 60 человек;

- в научно-технической сфере - 60 человек;

- в оптовой торговле - 50 человек;

- в розничной торговле и бытовом обслуживании населения - 30 человек;

- в остальных отраслях и при осуществлении других видов деятельности - 50 человек.

Численность работников, позволяющая отнести предприятие к малым, включает всех работников (постоянных и временных, работающих полный и неполный рабочий день), с учетом лиц, работающих по совместительству.

В первой части Налогового кодекса РФ говорится, что малым предприятием признается предприятие со средней численностью работающих, не превышающей (критерий предельной численности):

- в промышленности, строительстве, на транспорте, в сельском хозяйстве и в других отраслях производственной сферы - 50 человек;

- в научно-технической сфере, в оптовой и розничной торговле, в бытовом обслуживании - 15 человек;

- в других отраслях непроизводственной сферы (кроме указанных в п. 2 настоящей части - 5 человек.

Предприятие может быть признано малым предприятием только при условии, что сумма выручки от реализации произведенных им товаров (выполненных работ, оказанных услуг) в течение предыдущих четырех кварталов (ежеквартально) не превышапа размера, равного 1000-кратному установленному федеральным законом минимальному размеру оплаты труда (критерий предельной выручки). Для предприятий, со дня регистрации (образования) которых прошло менее одного года, указанный критерий учитывается только применительно к тем кварталам, которые прошли со дня регистрации (образования) этих предприятий, кроме первого со дня регистрации, в котором учитывается лишь критерий предельной численности.

Вид деятельности малого предприятия определяется в соответствии с классификацией, устанавливаемой Правительством Российской Федерации.

Предприятие, осуществляющее несколько видов деятельности и удовлетворяющее критерию предельной выручки, признается малым предприятием, если показатель (а/50 + b/15 + с/5) не прсвышает единицы. При этом под а, b и с понимаются соответственно средняя численность работающих в указанных выше отраслях производственной и непроизводственной сферы.

Для признания предприятия малым предприятием средняя численность работающих определяется в каждом налоговом периоде ежеквартально нарастающим итогом с начала этого налогового периода исходя из фактической численности работающих.

Средней численностью работающих на предприятии признается усредненная по соответствующему промежутку времени численность работающих на предприятии по трудовым договорам или выполняющих работы и оказывающих услуги по договорам гражданско-правового характера, определяемая как общее число отработанных на или для предприятия человеко-часов всех работающих, деленное на число рабочих часов в этом промежутке времени, исчисленных в сответствии с трудовым законодательством РФ.

При определении средней численности работающих на предприятии в расчет включается полный рабочий день (для работающих по договорам гражданско-правового характера) или фактическое число отработанных в учитываемый день часов (для работающих по трудовым договорам, в том числе по совместительству).

Как показывает мировая практика, малые предприятия имеют значительный удельный вес в экономике, число их растет, они пользуются государственной поддержкой. Так, в США на долю малых предприятий приходится до 40% ВНП и 50% валового продукта частного сектора, в том числе в строительстве - 80%, в оптовой торговле - 86, в сфере обслуживания - 81%. На малых предприятиях США сосредоточено более половины занятых служащих. Во Франции малое предпринимательство занимает доминирующее положение в строительстве, торговле, производстве товаров народного потребления, туризме. В Японии доля малых и средних предприятий в общем количестве предприятий составляет более 90%, по числу занятых работников - 80.6%, по объему продаж в розничной торговле - 80,4%.

Возрастает роль малых предприятий и в экономике России. Значительную помощь малому предпринимательству оказывают Федеральный фонд поддержки предпринимательства, фонды поддержки предпринимательства в регионах. Развитие малых предприятий стимулируется налоговыми льготами при производстве товаров и услуг, льготным кредитованием, предоставлением оборудования по лизинговым договорам и другими мерами.

Если в 1991 г. в РФ было 268 тыс. малых предприятий, то на начало 1996 г. их было около 877,3 тыс., в том числе в промышленности - 128,5 тыс., в строительстве - 145 тыс., в торговле и общественном питании - 374.6 тыс.. в науке и научном обслуживании - 48,8 тыс. В 1996 г. среднесписочная численность работников на малых предприятиях составила около 14 млн. человек. Создание новых малых предприятий имеет большое значение, так как способствует росту занятости трудоспособного населения, обеспечивает развитие производства товаров и услуг.

Как показывает мировая практика, малые предприятия обладают следующими положительными чертами: гибкость и оперативность в действиях, приспособляемость (адаптация) к местным условиям, невысокие расходы по управлению, возможность более быстрой реализации идей, высокая оборачиваемость капитала и другие.

Однако малые предприятия (а к ним относят и индивидуальных предпринимателей) имеют и серьезные недостатки: малый объем первоначального капитала, поэтому длительные сроки развития предприятия, финансовые трудности (сложность получения кредита), невысокий уровень профессионального менеджмента, относительно высокий уровень риска на первой стадии жизненного цикла предприятия, трудности привлечения высококвалифицированных кадров, высокий уровень занятости руководителя малого предприятия и др. Поэтому во всех развитых странах, как правило, имеются специальные государственные органы поддержки малого предпринимательства, осуществляются финансово-кредитная и другие меры поддержки малых предприятий.

В России в соответствии с законом государственная поддержка малых предприятий осуществляется по следующим направлениям:

- формирование инфраструктуры поддержки и развития малого предпринимательства;

- создание льготных условий использования субъектами малого предпринимательства государственных финансовых, материально-технических и информационных ресурсов, а также научно-технических разработок и технологий;

- установление упрощенного порядка регистрации субъектов малого предпринимательства, лицензирования их деятельности, сертификации их продукции, представления государственной статистической и бухгалтерской отчетности;

- поддержка внешнеэкономической деятельности субъектов малого предпринимательства, включая содействие развитию их торговых, научно-технических, производственных, информационных связей с зарубежными государствами;

- организация подготовки, переподготовки и повышения квалификации кадров для малых предприятий.

В мае 1993 г. Правительство РФ приняло постановление № 446 «О первоочередных мерах по развитию и государственной поддержке малого предпринимательства в Российской Федерации», определяющее приоритеты развития малого предпринимательства:

- производство и переработка сельскохозяйственной продукции;

- производство продовольственных, промышленных товаров народного потребления, лекарственных препаратов и медицинской техники;

- оказание производственных, коммунальных и бытовых услуг; строительство объектов жилищного, производственного и социального назначения;

- инновационная деятельность.

Для поддержки малого предпринимательства 29 декабря 1994 г. принято постановление Правительства РФ № 1434 «О сети региональных агентств поддержки малого бизнеса», выделены 3 млрд. рублей на создание этих агентств. Активное финансовое участие в стимулировании этого процесса принимает Комиссия Европейских Сообществ.

Созданный в 1993 г. по решению Правительства РФ фонд поддержки предпринимательства в 1995 г. направил 22 миллиарда рублей на прямое кредитование предпринимательских проектов, не считая финансирования инфраструктуры малого предпринимательства. Фонды поддержки малых предприятий созданы более чем в 60 регионах страны.

В соответствии с действующим законодательством вновь созданные малые предприятия в течение первых 2 лет работы налог на прибыль не уплачивают, если выполняют следующие виды деятельности:

- производство и переработку сельскохозяйственной продукции;

- производство продовольственных товаров и товаров народного потребления;

- производство медицинской техники, лекарственных средств и изделий медицинского назначения;

- производство технических средств профилактики инвалидности и реабилитации инвалидов;

- строительство объектов жилищного, производственного, социального и природоохранного назначения (включая ремонтно-строительные работы).

Малые предприятия , производящие вышеназванные товары (выполняющие работы), освобождаются от уплаты налога на прибыль при условии, что выручка от указанных видов деятельности превышает 70% общей суммы от реализации малым предприятием всей своей продукции (работ, услуг).

В последующие 3-й и 4-й годы деятельности малые предприятия уплачивают налог на прибыль в размере соответственно 25 и 50% основной ставки, если сумма выручки от реализации вышеуказанных видов деятельности составит свыше 90% обшей суммы выручки от реализации матым предприятием продукции (работ, услуг).

Данная льгота действует при условии, что малое предприятие с момента его государственной регистрации действует не менее 5 лет.

Если же малое предприятие прекратит свою деятельность до истечения пятилетнего срока, то сумма льгот налога на прибыль подлежит внесению в федеральный бюджет РФ в полном размере. Данную льготу малые предприятия получают при условии, что доля государственной и муниципальной собственности и собственности общественных организаций в уставном капитале малого предприятия составляет не более 25%. Малые предприятия могут иметь и другие льготы в соответствии с нормативными актами, регулирующими деятельность предприятий всех форм собственности.

Что такое малое предприятие? Для многих главным критерием отнесения фирмы к категории малого бизнеса является численность персонала до 15 человек.

Однако это не всегда так: в такой организации может работать и гораздо больше сотрудников. Давайте подробнее разберемся с этим понятием.

Критерии отнесения к малому бизнесу

Отнесение компании к подобной категории регулируется законом «О развитии малого и среднего предпринимательства в РФ» №209ФЗ (далее по тексту – закон №209-ФЗ). В частности, в его ст. 4 указано, что малыми могут быть только зарегистрированные в установленном порядке:

- хозяйственные общества (например, ООО) и партнерства;

- кооперативы – производственные, сельскохозяйственные, потребительские;

- фермерские хозяйства;

- индивидуальные предприниматели.

Кроме того, должны одновременно соблюдаться следующие условия:

- среднесписочная численность персонала за прошедший год у указанных выше субъектов не должна превышать 99 человек ;

- доход от предпринимательской деятельности за истекший год не должен быть более 800 миллионов рублей

. При этом сам доход:

- берется без НДС;

- определяется по действующему российскому налоговому законодательству;

- суммируется по всем видам деятельности и системам налогообложения, которые применяются на предприятии.

- если предприниматель в истекшем календарном году реализовывал деятельность без привлечения работников, его отнесение к категории выполняется только по уровню дохода;

- если организации в соответствии с налоговым законодательством РФ имеют право не сдавать налоговые декларации, на основе которых можно было бы определить величину дохода за прошедший год, то указанные лица относятся к малым исходя из численности их персонала, которая была зафиксирована по данным истекшего календарного года. Указанное условие применяется с учетом требований, предусмотренных в пункте 3 ст. 4 закона №209-ФЗ;

- если предприниматель и юридическое лицо независимо от выбранного ими налогового режима были зарегистрированы в период 01.08 текущего года – 31.07 следующего года, то указанные лица признаются микропредприятиями, но с учетом предусмотренных п. 3 статьи 4 закона №209-ФЗ ограничений;

- к категории микропредприятий относятся предприниматели, находящиеся только на , а также компании с численностью до 15 человек .

Дополнительно к вышеозначенным критериям хозяйственные партнерства и общества должны отвечать еще хотя бы одному из следующих условий, в частности:

- суммированная доля участия в ООО (если таковая имеется) регионов РФ, муниципальных образований, благотворительных фондов, религиозных и общественных организаций не должна быть свыше 25%, а доля иностранных компаний и (или) организаций, не признаваемых ни малым, ни средним бизнесом — не более 49%;

- хозяйственные партнерства и общества занимаются внедрением продуктов интеллектуальной деятельности (программного обеспечения, продуктов селекции и т. д.), право на которые принадлежит их учредителям – бюджетным или автономным научным учреждениям;

- если они имеют статус участника проекта «Сколково».

Иные дополнительные критерии отнесения указанных обществ и партнерств к малым компаниям изложены в п. 1.1 ст. 4 закона №209-ФЗ.

Разница между малым и микропредприятием

Прежде всего, она заключена в численности работников:

- малой считается компания с численностью до 99 человек (включительно) и не менее 15;

- микро – с численностью персонала до 15 человек.

Кроме того, существенное различие установлено и в уровне дохода, который определяется суммировано по всем видам деятельности фирмы, ее налоговым системам, но без НДС и на основании только налогового российского законодательства:

- для малых – в пределах 800 млн. рублей;

- для микро – до 120 миллионов рублей.

Исходя из этих показателей, соответствие которым должно быть одновременным или с учетом положений закона №209-ФЗ, допускающего возможность использования только одного из условий, устанавливается:

- порядок сдачи и формы статистической отчетности;

- порядок сдачи налоговой, бухгалтерской, финансовой и иных форм отчетности;

- возможность выбора и применения конкретной налоговой системы и т. д.

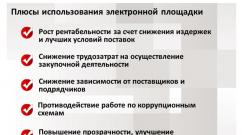

Плюсы и минусы

Для компаний малого бизнеса предусмотрена государственная поддержка:

- в виде предоставления в пользование и (или) владение объектов недвижимости, находящихся в государственной или муниципальной собственности;

- в виде субсидий, гарантий по обязательствам компаний, бюджетных инвестиций;

- в форме консультаций, предоставляемых органами государственной власти и местного самоуправления, либо в виде компенсации затрат по оплате консультаций;

- в форме содействия для организаций отдельных отраслей в получении патентов и лицензий, в создании условий для подготовки кадров определенной квалификации и т. д.

У таких предприятий есть большие преимущества в сфере налогообложения и ведения бухучета. Им предоставляется государственная поддержка при реализации ими лизинговых программ и т. д.

Также достоинством является и относительно небольшая численность персонала, структура и форма управления, которые:

- делают фирму более мобильной, то есть компания может переехать без серьезного ущерба по иному адресу или быстро перестроить свою деятельность;

- позволяют оперативно принимать нужные управленческие решения без ожидания сбора всех акционеров или совета директоров;

- помогают контролю всех производственных процессов и осуществляемых финансовых потоков;

- снижают объем документооборота и расходов по его обслуживанию и т. д.

Однако есть и свои недостатки, в частности:

- как правило, для таких предприятий предусматривается более высокий процент и более строгие условия кредитования;

- очень часто им даже отказывают в займах;

- они не всегда получают равный с крупными и даже средними компаниями доступ к участию в тендерах;

- они не всегда могут обеспечить себя нужным объемом оборотных активов.

Бухгалтерский учет

Представители малого бизнеса имеют множество преимуществ в плане ведения и организации учетного процесса:

- для таких предприятий предусмотрен упрощенный вариант ведения бухучета, сокращающий объем документации и , а также позволяющий использовать упрощенную систему учетных регистров или вовсе обойтись без них;

- установлена более простая форма отчетности и сокращен ее объем – достаточно сдать и . При необходимости к этим формам добавляется . Что касается самих форм, то компании могут вносить в них изменения в соответствии с действующими законами;

- можно не устанавливать , но об этом необходимо издать приказ;

- руководитель предприятия может принять ведение бухучета на себя, о чем тоже обязательно оформляется приказ.

Что касается предпринимателей, то они могут ограничить свой учет только оформлением и иных показателей. Кроме того, они могут не устанавливать лимит в кассе и не оформлять кассовые документы.

Налогообложение и льготы

В отличие от крупных и даже средних организаций малые компании могут выбирать между и применением спецрежимов, которые имеют свои ограничения по объему выручки, численности, остаточной стоимости активов и видам деятельности .

Самое главное в этом случае – четкий контроль этих ограничений, чтобы предприятие не потеряло право на льготный режим.

Каких-то отдельных льгот в налоговой сфере нет. Если только данные льготы не будут предусмотрены региональным или местным законодательством по налогам, вносимым соответственно в региональный или местный бюджет.

Каких-то отдельных льгот в налоговой сфере нет. Если только данные льготы не будут предусмотрены региональным или местным законодательством по налогам, вносимым соответственно в региональный или местный бюджет.

Однако есть налоговые льготы, которые обозначены для результатов или видов деятельности, например:

- если выручка за 3 календарных месяца не превысила в общей сумме 2 миллиона рублей, то предприятие получает освобождение от , даже находясь на общем режиме;

- на срок 10 лет участник проекта «Сколково» получает освобождение от и добавленную стоимость и т. д.

Иными словами, наличие льгот необходимо уточнять в положениях налогового законодательства. А что касается выбора системы налогообложения, то наиболее приемлемыми считаются:

- . Она подходит для всех видов деятельности, предусматривает два варианта расчета сбора – с доходов или с разницы между доходами и расходами, освобождает от уплаты НДС, налога на прибыль.

- Патентная система. Она доступна только предпринимателям и применяется к закрытому перечню видов деятельности, установленному в Налоговом Кодексе РФ. Удобна тем, что сразу определяет сумму сбора, которую нужно заплатить при получении патента, снимает обязанность по уплате НДС, имущественного налога.

- . Она подходит только для отдельных видов деятельности, которые определены налоговым законодательством. Заменяет собой уплату налога на имущество, на прибыль и добавленную стоимость.

- . Эту систему применяют только сельхозпроизводители.

О всех вариантах и нюансах выбора системы обложения налогами вы можете узнать из следующего видео:

Нужно ли подтверждать статус?

Только когда этого напрямую требует закон. Например, для сдачи бухгалтерской и налоговой отчетности такого подтверждения не нужно, поскольку в налоговой структуре сразу видят объем выручки и численность сотрудников предприятия.

Только когда этого напрямую требует закон. Например, для сдачи бухгалтерской и налоговой отчетности такого подтверждения не нужно, поскольку в налоговой структуре сразу видят объем выручки и численность сотрудников предприятия.

А вот для участия в конкурсе или открытом аукционе потребуется подтверждение статуса малого бизнеса. Для этого компания отражает в заявке на участие свое соответствие необходимым критериям.

Юридические лица, занимающиеся коммерческой деятельностью, могут быть представлены на рынке товаров и услуг большим разнообразием. Отличия у таких компаний могут быть за счет многих факторов: направления, формы собственности, учредительного состава и т.д. И если многие руководители ошибочно полагают, что не важно к какому виду организаций относиться их юридическое лицо, то зря. Поскольку от этого зависит и форма налогообложения, и необходимость ежегодно проходить внешний аудит, и возможность получить упрощенную систему бухгалтерского учета. И далее рассмотрим информацию о том, что такое малое предприятие и каким оно может быть в разрезе численности работников.

Все малые предприятия, имеющие законные основания получить такой статус в зависимости от объема получаемой выручки, от размера уставного капитала и количества сотрудников, в России уже давно имеют достаточно большие преференции от правительства, выражающиеся в налоговых льготах, упрощенных системах проверки и администрирования. Именно поэтому многие организации пытаются максимально вписаться в критерии, которые определяют таких субъектов.

Таким образом, наиболее часто встречающимися критериями, по которым происходит ранжирование субъектов предпринимательства, относят:

- Численность малого предприятия;

- Размер и структура уставного фонда;

- Денежный оборот за год.

Говоря о таких учреждениях, в первую очередь, следует отметить, что такими компаниями могут быть признаны как юридические лица, занимающиеся бизнесом, так и физические лица, ведущие предпринимательскую деятельность. Главным ограничением на данный момент в формировании фонда МП является ограничение в доле уставного капитала, которая может принадлежать другим субъектам коммерческого направления, не относящихся к малому и среднему бизнесу. До 2017 года такое ограничение составляло не более 25%, а в текущем году его увеличили до 49%. Главное – чтобы в 2017 доля в УФ самого малого учреждения составляла более 51%.

Также есть ограничения и по объему выручки, которую может получить субъект МП в течение предшествующего года: не более 120 млн. для субъектов микропредприятий и 800 млн. для малых организаций. Кстати, выручка от реализации продукции товаров и услуг берется во внимание исключительно без учета НДС. При этом такие предельные размеры выручки изменились не так давно. До этого момента на законодательном уровне ограничение было намного меньше:

- Для микрокомпаний объем годовой выручки не должен был превышать 60 миллионов рублей;

- Для малых компаний такой показатель составлял 400 миллионов рублей.

По итогам законодательных изменений, критерий был увеличен в 2 раза.

Но при этом для любых субъектов такой формы оставили ограничение в размере доли участи государственных компаний и других благотворительных, религиозных, общественных учреждений. Их доля в общем паевом УК не должна превышать 25%. В ином случае субъект не будет иметь преференций, которые имеют субъекты МП.

Численность малых предприятий

Как уже было сказано, одним из главных критериев, которые позволяют отнести компанию к субъектам малого бизнеса, является численность сотрудников. Если говорить в разрезе вопроса, то никаких особенностей здесь нет: к малым предприятия относятся предприятия с численностью до 15 человек и до 100 человек. Все зависит исключительно от того, на какой статус претендует организация: на статус микрокомпании или малой компании. Это принципиально важно, так как в зависимости от этого необходимо выполнять и другие критерии соответствия.

Малое предприятие имеет численность работников в таком диапазоне:

- От 1 до 15 человек работников в штате, если учреждение имеет статус микроорганизации;

- До 100 человек в случае, если субъект имеет статус МП.

Главное при определении количества знать, что такой показатель как средняя численность необходимо уметь правильно определять, поскольку такое количество работающих определяется в большинстве случаев за текущий год. При этом в такое количество сотрудников включаются все субъекты, работающие не только по трудовым договорам на основном месте работы, но также и по контрактам, другим договорам с учетом совмещения занятости.

Таким образом, на текущий момент возможно два варианта функционирования сегменте МП: это микропредприятия и малый бизнес. Каждая форма имеет свои ограничения, что представлено в таблице.

Особенности отнесения к МП

Многих интересует вопрос о том, а как вообще происходит определение того, относиться ли организация к МП или нет? По закону прописано, что компания относится к МП в разрезе соответствия ее всем трем критериям, но при этом если два соответствуют, а один превышает допустимые значения, то тогда субъект теряет такой статус. Другими словами, отнесение субъекта осуществляется по максимальному значению величины трех указанных критериев.

Важно знать: статус малого предприятия можно потерять лишь в том случае, если указанные критерии не выполняются в течение двух отчетных лет, по которым происходит превышение такого значения. Если же критерий превышен в первый раз, то льготы для компании не ликвидируются, а ему предоставляется время ликвидировать несоответствия (если такое желание есть).

Возникает вполне логичный вопрос у многих, кто только начинает свою предпринимательскую жизнь: как возможно определить объем выручки, если ее еще не получено? В соответствие с действующим законодательством, в первый год функционирования учреждение получает статус малого исключительно только по критерию численности. Таким образом, в первый год, чтобы работать по упрощенной схеме, численность работников малого предприятия не должна превышать 100 человек для малого и 15 человек для микрокомпании. Если лимит превышен, то льгот никаких предоставлено не будет.

С 2016 года был создан специальный реестр, который формируется за счет данных Федеральной Налоговой службы, которая по итогам поданной отчетности вносить данные о малых организациях. В реестре можно увидеть такие сведения как:

- Полученный доход за отчетный год;

- Численность работников данной компании;

- Другие сведения из государственного реестра.

Таким образом, малые предприятия — это организации с численностью работников до 100 человек, в пределах которого выделяют еще микрокомпании до 15 лиц. И с первого взгляда может показаться, что не важно, какая форма: малая или средняя, но это не совсем так.

На текущий год именно для малых форм предоставлены со стороны государства такие льготы:

- Возможность проводить упрощенный бухгалтерский учет, в том числе амортизируя стоимость основных средств не ежемесячно, а один раз за отчетный год;

- Не придерживаться лимиты кассы;

- Возможность упрощенного документооборота;

- Возможность получения субсидий и других преференций от федеральных и региональных властей.